Colliers Deutschland hat die beiden Assetklassen analysiert und legt eindrucksvolle Zahlen vor. Fakt ist: Wer in Zukunft Rendite einfahren will, muss unter anderem in ESG investieren.

Wohnen und Office bleiben beliebt: Das legen Zahlen von Colliers Deutschland nahe. Momentan schauen alle auf die aktuelle Situation. Im Büromarkt kann laut dem Beratungsunternehmen der Großteil der Bauprojekte normal weitergehen, Verzögerungen sind eher Ausnahmen. Allerdings plant ein Drittel der Entwickler, Projekte zu verschieben, besonders bei ausbleibenden Vorvermietungen. Aufgrund gestiegener Anforderungen der Banken werden die Vorvermietungsquoten heraufgesetzt.

Im Wohnungsbau ist die Nachfrage immer noch größer als das Angebot. Nicht neu: In München sind die Mieten am höchsten. Obwohl – außer in Berlin und Hamburg – in den A-Städten die Einwohnerzahl seit 2020 schrumpft, steigt die Zahl der Haushalte in allen sieben Städten nach wie vor. Deshalb klaffen Nachfrage und Angebot weiterhin auseinander, dies allerdings in unterschiedlicher Intensität. Alle Städte konnten seit 2019 ihr Wohnungsdefizit geringfügig abbauen. Und: Hamburg hängt im geförderten Wohnungsbau alle anderen Städte deutlich ab.

Office I: Flächennachfrage bleibt stabil

Projektentwickler und Bestandshalter wurden von Colliers Deutschland befragt. Übereinstimmend gaben sie an, dass besonders im kleineren und mittleren Segment die Flächennachfrage stabil ist. Einigkeit herrscht beim Thema Baukosten: Fast drei Viertel spüren deren Erhöhungen stark, zwei von drei Befragten geben sogar an, dass die damit verbundenen erhöhten Finanzierungskosten Grund zur Sorge machen. Die grundsätzliche Unsicherheit im Markt schlägt sich in längeren Mietvertragsverhandlungen nieder: Jeweils knapp die Hälfte der Befragten berichtet von einer Zunahme der Verhandlungsdauer über alle Größenklassen hinweg.

Stabilisatoren der aktuellen Marktphase seien kleinere Flächensegmente bis 1.000 Quadratmeter, sagt Andreas Trumpp, Head of Market Intelligence & Foresight Germany bei Colliers. Anders sehe es bei Flächen ab 5.000 Quadratmetern aus, wo die Hälfte der Befragten eine Zurückhaltung spüre. „Denn große Corporates und die öffentliche Hand verhalten sich im volatilen Marktumfeld eher abwartend. Der Ausblick bis zum Jahresende ist aus Sicht der Befragten aber insgesamt positiver.“

Office II: Mobilität und Nachhaltigkeit als Stellschrauben

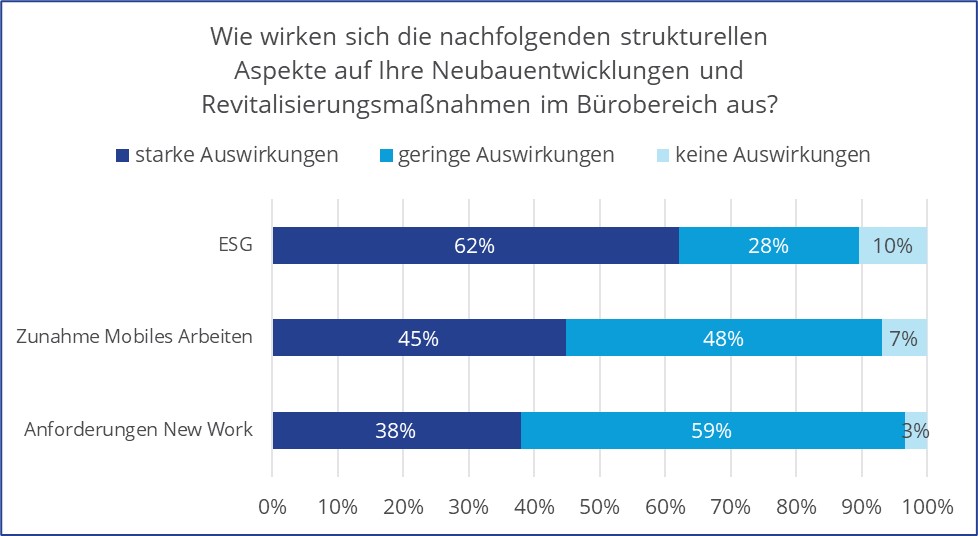

Zwei Drittel der Befragten sehen im Thema Nachhaltigkeit starke Auswirkungen auf ihre Neubauentwicklungen und Revitalisierungsmaßnahmen. Dazu komme das mobile Arbeiten, das neue Konzepte erfordert. Allerdings sei das nicht mit Flächenreduzierungen gleichzusetzen. „Vergrößerte Meeting- und Konferenzbereiche sowie der Wunsch nach mehr Rückzugs- und Erholungsorten stehen bei fast allen auf der Agenda“, so Stephan Bräuning, Head of Office Letting Germany.

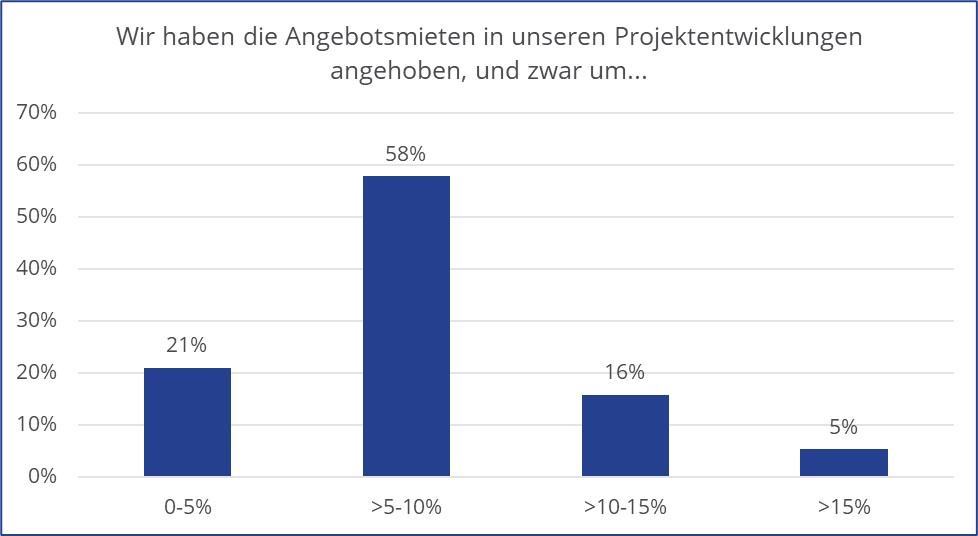

Um den höheren Kosten Tribut zu zollen, setzen viele Eigentümer auf Mieterhöhungen. Zwei von drei Befragten agieren so. Eine Absenkung kommt bei keinem Entwickler in Frage und nur jeder Zehnte hält eine Anpassung der Mieten für nicht notwendig, bei weiteren zehn Prozent ist dies nicht möglich. „Besonders in den angespannten Büromärkten der Top 7 mit einer hohen Nachfrage und niedrigen Leerständen lassen sich die Angebotsmieten anheben“, sagt Andreas Trumpp.

Zwischen fünf und zehn Prozent setzen die meisten Entwickler obenauf, orientieren sich dabei an der Inflation. Eine Absenkung der Bauqualität als Mittel der Kostenersparnis kommt für die meisten Projektentwickler nicht in Frage. Stattdessen plant jeder Fünfte die Qualität zu erhöhen. Dies hängt mit einer gestiegenen Nachfrage der Mieter hinsichtlich Nachhaltigkeit und daraus resultierender Gebäudezertifikate zusammen.

Office III: Kleinere Projekte verkaufen sich besser

Die Zurückhaltung der Investoren ist spürbar. Wohl auch deshalb gehen kleinere Projekte eher über den Verkaufstisch. Bei Anlageobjekten über 100 Millionen Euro erwarten rund 70 Prozent der Entwickler sogar eine weitere Eintrübung. Sehr eindeutig fällt das Votum zur Nachfrage aus: Kaum jemand geht von einer Erholung bis zum Jahresende aus. Zudem seien Ankäufer nur noch bei steigenden Renditen bereit, ein höheres Risiko einzugehen. Im Durchschnitt erwarten die Entwickler bei Core-Investments einen Renditeaufschlag von rund 50 Basispunkten. Core Plus-Opportunitäten werden bei rund 60 Basispunkten gesehen. Bei Value Add- (plus 94 Basispunkte) und Opportunistic-Deals (plus 126 Basispunkte) werden die höchsten Renditeaufschläge erwartet.

Wohnen I: Neubaumieten uneinheitlich

An diesem Satz ändern auch die aktuellen Zahlen nichts: München ist Deutschlands Wohn-Hauptstadt, zumindest, wenn es um die Preise geht. Bei den Neubaumieten verzeichnete die bayerische Metropole ein Plus von 2,4 Prozent im Vergleich zu 2021. Zum Vergleich: Hamburg kommt mit einem Plus von 1,3 Prozent in die Statistik, bei Stuttgart und Köln sind es minus 0,6 und minus 1,35 Prozent. Bei der Anzahl neuer Wohnungen muss München dann allerdings Frankfurt am Main den Vortritt lassen. Pro Jahr kamen dort auf 1.000 Haushalte 10,3 und in München nur 9,6 Wohnungen dazu. Schlusslichter auch hier: Stuttgart und Köln.

Wohnen III: Zuzug nimmt ab, Bedarf bleibt hoch

Auch wenn sich die Städte sehr unterschiedlich hinsichtlich ihrer Zahlen entwickeln, eine Aussage steht: Es fehlt an Wohnungen. Während es in Berlin fast 100.000 sind, ist die Angebotslücke mit 8.600 in Düsseldorf am niedrigsten. „In München und Hamburg gingen sowohl Baugenehmigungen wie auch Fertigstellungen 2021 deutlich zurück“, sagt Felix von Saucken, Head of Residential bei Colliers. „In Köln hingegen sehen wir im Vorjahr einen starken Anstieg der Fertigstellungen, in Stuttgart ein deutliches Plus bei den Baugenehmigungen.“

Wohnen II: Geförderter Wohnungsbau lahmt

Politisch gewollt und mit großen Hoffnungen behaftet, ist das Thema bezahlbarer Wohnraum. Die von den Städten angestrebte Ausweitung des Angebotes an gefördertem Wohnraum gelingt nur in Hamburg. Dort ist jede vierte neue Einheit eine Sozialwohnung. In Berlin erfüllt nur jede 15. Wohnung dieses Kriterium. Allerdings: Zahlen in diesem Bereich lassen sich 2021 nur für Berlin, Hamburg und Düsseldorf messen. In den anderen Städten liegen die entsprechenden Daten noch nicht vor.

In Berlin fällt das Ergebnis ernüchternd aus: Es entstanden lediglich 1.011 geförderte Wohnungen, das sind 6,4 Prozent aller neu gebauten Einheiten. In Düsseldorf kamen 218 geförderte Wohnungen hinzu (9,2 Prozent des gesamten Wohnungsneubauvolumens). Hamburg hingegen stellte den Haushalten mit geringem Einkommen 1.900 neue geförderte Wohnungen zur Verfügung. Das entspricht einem Anteil am Neubauvolumen von 24 Prozent.

„Diese Zahlen bestätigen, was wir bereits seit einigen Jahren beobachten“, kommentiert Felix von Saucken: „Nur Hamburg hat die wesentlich am Prozess Beteiligten – Behörden und Bezirke, öffentliche und private Wohnungswirtschaft – in einem kooperativen Modell zueinander geführt. Und nur dort wird das von den Städten verfolgte Ziel, mindestens 30 Prozent des Neubaus als geförderten Wohnraum entstehen zu lassen, zumindest halbwegs erreicht. Alle anderen A-Städte bleiben weit hinter dieser Marke zurück.“