Colliers und die European Science Park Group AG haben ein Whitepaper zu der noch eher wenig relevanten Assetklasse Life Sciences & Tech Real Estate herausgegeben. Neben der Entwicklung von Miet- und Investitionszahlen seit 2018 findet sich darin vor allem eine Neuigkeit: Es werden Immobilien in urbaner Umgebung präferiert.

„Der Markt ist zwar noch relativ klein, allerdings zeigt unsere Befragung, dass alle Akteure auf Innovation und Wachstum ausgerichtet sind. Die positiven Nachfragetrends und die steigende Investorennachfrage werden eine zunehmende Institutionalisierung mit sich bringen“, sagt Christian Kadel, Head of Capital Markets von Colliers in Deutschland.

Das Beratungsunternehmen hat gemeinsam mit der European Science Park Group AG (ESPG) ein White Paper namens „In Forschung investieren. Life Sciences & Technologie-Immobilien in Deutschland“ veröffentlicht. Darin wird die Entwicklung seit 2018 betrachtet. In Amerika hat es die Assetklasse bereits zu einem etablierten Teilsektor des gewerblichen Immobilienmarktes geschafft. „In Deutschland sehen wir attraktive Investitions- und Nutzungschancen“, so Christian Kadel.

Life Sciences & Tech Real Estate zieht es in die Innenstädte

Die aktuelle Analyse zeigt, dass nicht mehr nur von Life Science die Rede sein soll. „Es ist sinnvoller von Life Sciences & Tech zu sprechen, weil sich dadurch ein größeres Spektrum von Nutzungsanforderungen abbilden lässt. Life Sciences allein ist ein ganz schmales Korsett, das man sich anzieht“, sagt beispielsweise Martin Czaja, Partner der INBRIGHT Investment GmbH. Neben dem Life Science-Markt sind auch andere künftige Innovationstreiber wie Climate-Tech und Digitalisierung darin inkludiert. Eine Erkenntnis aus der Studie überrascht: Mieter, Nutzer und Investoren zieht es mehr in die Innenstädte, Urbanität ist das Stichwort. Dafür zahlen sie höhere Mieten, auch um Mitarbeiter an sich zu binden. „Dies ist eine gewisse Umkehrung des bisherigen Ansiedlungsverhaltens“, so die Studie.

„Life-Sciences-Cluster sind meist außerhalb der Stadtgrenzen angesiedelt. Viele der Nutzer wollen aber nicht raus aus der Stadt, sie wollen tatsächlich innerstädtisch liegen“, bestätigt Togrul Gönden, Managing Director bei Driven Investment. Carsten Müller, geschäftsführender Mitgesellschafter der Karrié-Projektentwicklung, weist auf einen anderen Aspekt hin: „Anders als bei Büro ändern sich die Anforderungen an Life-Science-Gebäude häufig im Laufe der Geschäftsentwicklung. Das muss für eine nachhaltige Flexibilität von Anfang mitbedacht werden.“

Zudem weist das Whitepaper darauf hin, dass der Bau geeigneter Gebäude spezielles Wissen voraussetzt. „Bei einem spekulativen Neubau sollten die Mieterzielgruppe möglichst klar antizipiert und Nutzeranforderungen im Vorfeld wohl überlegt werden. Wenn der Rohbau bereits steht, kann nur noch schwerlich auf spezifische Anforderungen reagiert werden“, unterstreicht Nils Essing, Senior Portfoliomanager bei der BEOS AG.

Definitionsmerkmale von Life Sciences und Tech Real Estate

| Nähe zu Universitäten | Vorherrschende Branche/Technologie |

| Idealerweise in der Nähe einer Universität oder Forschungseinrichtung gelegen, was die Einführung von wissenschaftlichen Innovationen in Unternehmen erleichtert. | Üblicherweise geprägt durch eine vorherrschende Branche, zum Beispiel Life Sciences, grüne Technologien oder digitale Transformation. |

| In der Regel außerhalb großer Metropolen, oft in Gebieten, die als Wissenschaftscluster gelten, oder in Regionen, die eine hohe Konzentration innovativer Unternehmen aufweisen. | Eine Vielzahl von zusätzlichen Angeboten - wie Freizeit- und Hospitalityangebote, die ein campusähnliches Ambiente bieten. |

| Hochgradig interaktive Mieter, die Innovation und Wachstum forcieren und miteinander kollaborieren | |

| Spezialflächen | Sticky Tenants |

| Hochspezialisierte Forschungs- und Entwicklungsflächen. | Starke Abhängigkeit von lokalen Fachkräften, oft mit Verbindungen zu nahegelegenen Universitäten oder Forschungsinstituten. |

| Ergänzungsflächen, unter anderem Produktionslager, Logistikflächen, Büros und Showrooms, sind oft zur Unterbringung von Zuliefer- und Partnerunternehmen erforderlich. Dabei handelt es sich um Labore, Reinräume und zusätzliche Einrichtungen wie Kühlanlagen oder Stromgeneratoren. | Zeitaufwendige Genehmigungsverfahren erhöhen die Mieterbindung. |

| Die Flächen sind in der Regel so aufgebaut, dass sie den Mieteranforderungen entsprechen. | Stabile Mieter aufgrund des vorhandenen Ökosystems und der hohen Vorabinvestitionen in die Gebäudeausstattung. |

Treiber bleiben wie bisher Medizintechnik und der Klimawandel, stärker in den Fokus rückt die Digitalisierung, die den Gesundheitsbereich in den letzten Jahren abhängte. Durchschnittlich wurden in den vergangenen fünf Jahren jeweils rund 209.000 Quadratmeter auf dem Vermietungsmarkt umgesetzt, in Summe über eine Million Quadratmeter. Der Trend ist dabei stark ansteigend. 2022 betrug der Flächenumsatz mit 302.000 Quadratmetern rund 70 Prozent mehr als noch 2018.

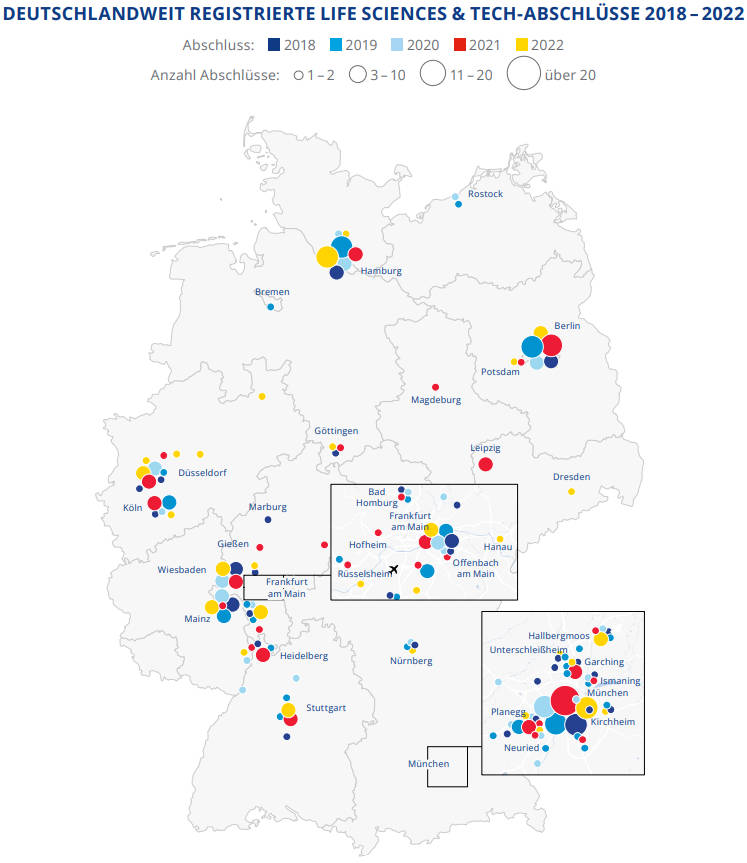

„Bis 2025 werden nach aktuellem Kenntnisstand allerdings nur etwa 330.000 Quadratmeter fertiggestellt“, so Christian Kadel. „Dies in Kombination mit einer steigenden Nachfrage könnte zu einer starken Angebotsknappheit führen.“ Gemietet wurde vor allem in den Top 7-Städten und deren Umland. Während die Großräume München, Berlin, Frankfurt am Main und Hamburg die Rankings anführen, sehen die Experten in Düsseldorf, Köln und Stuttgart seit 2021 verstärkt Anmietungen. Darüber hinaus bilden Universitätsstädte wie Leipzig, Heidelberg und Mainz zunehmend Schwerpunkte.

Transaktionsvolumen von 1,8 Milliarden Euro seit 2018

Das Volumen der bisher gehandelten Objekte macht die Kleinteiligkeit des Marktes deutlich: Mehr als zwei Drittel der Transaktionen bewegten sich unterhalb der 50-Millionen-Euro-Marke. Räumlich betrachtet haben in den vergangenen beiden Jahren die Transaktionen außerhalb der drei Topmärkte München, Berlin und Hamburg zugenommen.

Nutzer von Life Sciences & Tech-Immobilien setzen sehr stark auf eine hohe ESG- und Smart-Building-Konformität. Diese Anforderungen lassen sich auch deutlich in den Konzepten aktueller Projektentwicklungen erkennen. Gute Integration und Infrastruktur sind entscheidende Kriterien. Einen weiteren Trend kann man auch gleich mitdenken, da er in anderen Ländern bereits normal ist: Es wird mehr um Colabs gehen. Das Konzept dieses Coworking-Ansatzes findet sich bereits in der Life Science Factory in Göttingen oder im BioLab in Heidelberg.